Una sentencia del TJUE establece que las condiciones de un préstamo solo pueden modificarse si el banco explica con claridad al hipotecado a cuánto dinero va a renunciar y cuánto podrá ahorrarse o pagar de más con las nuevas

La Justicia europea ha vuelto a pillar a la banca española haciendo trampas con las cláusulas suelo: el Tribunal de Justicia de la Unión Europea (TJUE) ha dictaminado que la renegociación de decenas de miles de ellas solo es válida si la entidad financiera puede demostrar que antes de modificarla le explicó al hipotecado con claridad, es decir, con cálculos en euros, qué supone para su bolsillo eliminar las condiciones iniciales, mantenerlas o rebajarlas.

La «exigencia de transparencia» obliga a las entidades financieras a situar al consumidor «en condiciones de comprender las consecuencias jurídicas y económicas determinantes que para él se derivan de la celebración de ese contrato de novación». Y eso consiste en explicarle «de manera clara y comprensible» cuánto dinero pagaría en intereses con el índice que le propone el banco y con otros, a qué devolución renuncia y a qué sobreprecio se enfrenta.

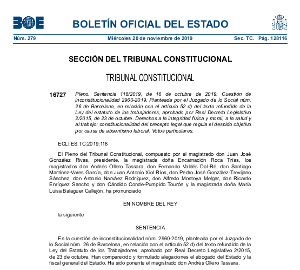

Esa resolución, con la que el TJUE resuelve una cuestión prejudicial planteada por la Audiencia Provincial de Zaragoza, deja en el aire la validez de las decenas de miles de contratos que los bancos revisaron con sus clientes entre la sentencia del Supremo que admitía la abusividad de las cláusulas suelo, de mayo de 2013, y la de los magistrados comunitarios que, en diciembre de 2016, obligó a pagar a los hipotecados todo lo cobrado de más al llevar la retroactividad a la fecha de firma de los créditos.

Y, al mismo tiempo, establece que las condiciones de un préstamo solo pueden modificarse si el banco explica con claridad al hipotecado a cuánto dinero va a renunciar y cuánto podría ahorrarse o pagar de más con las nuevas estipulaciones del contrato.

La revisión de las cláusulas suelo, que normalmente se realizaba a partir de un formulario impreso de la entidad que bajaba el gravamen mínimo del 4% / 5% al 2% / 3% (cuando el euríbor ya tendía claramente a cero) y que solía incluir la firma de un documento con el que el cliente renunciaba a ejercer acciones legales contra el banco, fue la estratagema con la que los bancos y cajas de ahorro trataron de mantener vigentes las cláusulas suelo con ligeras rebajas.

Decenas de miles de familias afectadas

Resulta difícil estimar qué número de hipotecados pueden beneficiarse de esta decisión judicial. Las estadísticas del Consejo General del Notariado indican que entre 2013 y 2016 se formalizaron en España 327.870 novaciones de créditos cuya cuantía media anual osciló entre 264.175 y 338.080 euros, aunque esas cifras incluyen préstamos de todo tipo y no solamente los hipotecarios, cuyo principal se sitúa en el entorno de los 100.000 euros.

Por su parte, entidades como Asufin (Asociación de Usuarios Financieros) calculan que el volumen de damnificados por esas prácticas se situaba en el entorno del medio millón de familias, lo que con una pérdida media de 20.000 euros por crédito, elevaría el litigio hasta los 10.000 millones de euros.

No obstante, una parte de esas demandas han sido resueltas en el periodo comprendido entre la anterior sentencia sobre esta materia, del mes de julio, y esta, ya que algunas audiencias provinciales optaron por aplicar ese criterio inicial mientras otras, como la de Zaragoza, esperaban a la segunda, que ha resultado ser más completa y concreta.

«La decisión del TJUE es muy importante porque establece con claridad los requisitos de transparencia que debían, y que deben, cumplir los bancos con sus clientes a la hora de renegociar las cláusulas suelo, y elimina cualquier duda sobre la supuesta validez de las renuncias a llevarlas a los tribunales», apunta Sara Benedí, abogada zaragozana especializada en asuntos hipotecarios.

Esa resolución favorece en algunos aspectos la posición de los hipotecados cuyos pleitos habían llegado ya a las audiencias provinciales, puesto que esos tribunales deben dictaminar sobre la documentación que ya había sido aportada a las causas, y eso recorta claramente las opciones de los bancos si el legajo no incluye los cálculos económicos que ahora requiere la jurisprudencia.

«Lo que hicieron los bancos con las novaciones fue intentar blanquear una cláusula abusiva, pero eso no nos sitúa ante una negociación para rebajar algo libremente pactado entre las partes sino ante el intento de dar validez a algo que es nulo, y de hacerlo sin ninguna contraprestación para el consumidor», añade.

«La renuncia a los tribunales no vincula al consumidor»

La nueva doctrina establece que carece de validez el desistimiento del cliente a demandar a la entidad financiera si más adelante se sentía engañado: «la cláusula mediante la que el mismo consumidor renuncia, en lo referente a controversias futuras, a las acciones judiciales (…) no vincula al consumidor», señala el tribunal.

Esta nueva censura de la Justicia comunitaria a la banca española por sus abusos hipotecarios se suma a la decena que había ido emitiendo en los últimos años, a la que se han añadido en los últimos meses otros como el del IRPH, cuya interpretación favorable a la banca por el Supremo está pendiente de un nuevo dictamen en el TJUE.

La resolución del TJUE admite que un consumidor puede renunciar a beneficiarse de que la cláusula que establece los intereses de su crédito sea considerada abusiva, algo que conlleva su nulidad y la devolución de todo lo pagado por su aplicación. No obstante, la obvia improbabilidad de que alguien en sus cabales acepte un acuerdo de ese tipo le lleva a marcar una serie de requisitos como que «la renuncia proceda de un consentimiento libre e informado por parte del consumidor».

«Debe considerarse, en principio, que una cláusula contractual declarada abusiva nunca ha existido, de manera que no podrá tener efectos», indica el TJUE, que recuerda que estas solo son aplicables «si el consumidor se opone» a su eliminación. Aunque esa renuncia a «hacer valer la nulidad de una cláusula abusiva» solo puede ser tenida en cuenta si el hipotecado «era consciente del carácter no vinculante de esa cláusula y de las consecuencias que ello conllevaba».

Y, paralelamente, habilita a los tribunales españoles para enjuiciar si esa modificación de la cláusula «ha sido negociada individualmente», y de igual a igual, entre el banco y el hipotecado, algo que «no cabe considerar (…) cuando dicho consumidor no haya podido influir en el contenido» sino que este le ha sido impuesto.

¿Qué debe explicar el banco sobre sus cláusulas?

En este último aspecto, el TJUE considera indicios de que no ha habido una negociación real que la modificación se produjera tras la primera sentencia del Supremo o que los clientes no pudieran sacar de la oficina una copia del nuevo contrato para asesorarse ni «disponer de un tiempo de reflexión», mientras que el hecho de que figure escrito a mano «que comprendían el mecanismo de la cláusula suelo no permite por sí sola concluir que esa cláusula fue negociada individualmente y que los consumidores pudieron efectivamente influir en el contenido».

La sentencia afina bastante los contenidos a los que debe tener acceso el hipotecado para aceptar una cláusula abusiva:»debe redactarse de manera clara y comprensible» y exponer » de manera transparente el funcionamiento concreto del mecanismo al que se refiere la cláusula (…) de manera que el consumidor esté en condiciones de valorar, basándose en criterios precisos e inteligibles, las consecuencias económicas que se deriven para él».

Eso, más en concreto, incluye «todos los elementos» que le permitan «evaluar, en particular, el coste total de su préstamo», como «la evolución en el pasado del índice en que se basa el cálculo del tipo» de interés aplicable, a lo que se refiere como «un elemento especialmente pertinente» que permite discernir si podría o no «beneficiarse de tipos inferiores al tipo suelo que se le propone», y, también, «las cantidades a las que el consumidor renunciaría aceptando una nueva cláusula suelo, coincidentes con la diferencia entre las sumas satisfechas por el consumidor en aplicación de la cláusula suelo inicial y las que hubieran debido abonarse en ausencia de cláusula suelo».

Estas últimas, añade el tribunal, «pueden calcularse fácilmente por un consumidor medio normalmente informado y razonablemente perspicaz, siempre que el profesional —en este caso, la entidad bancaria, que reúne los conocimientos técnicos y la información requeridos a este respecto— haya puesto a su disposición todos los datos necesarios».